お問合わせ

CONTACT

MEDIA

CATEGORY

新しい住宅スタイルや革新的な事業モデルとしてコンテナハウスの活用を考えた時、コンテナハウスの固定資産税について疑問を持つ方もいるのではないでしょうか。コンテナハウスに固定資産税はかかるのか、かからないのか、評価基準や評価額など、気になる点は多いと思います。

当記事ではコンテナハウスにかかる固定資産税の評価基準と税金対策について解説します。コンテナハウスと共通点が多いトレーラーハウスとの比較も説明していますので、コンテナハウスの活用を検討している方は参考にしてみてください。

コンテナハウスは固定資産税がかからないと思っている方も少なくありませんが、実際には固定資産税がかかります。コンテナハウスは建築基準法第2条第1号の規定によって建築物とみなされているためです。

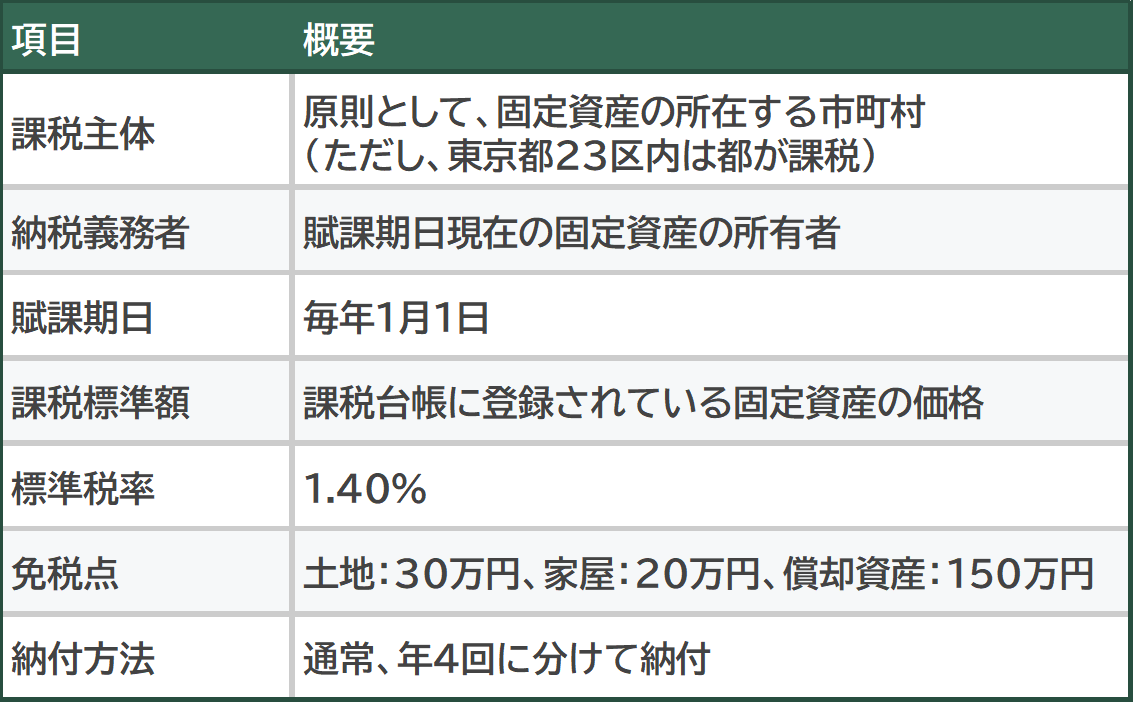

固定資産税は、1月1日現在、土地、家屋、または償却資産の所有者として、固定資産課税台帳に登録されている人に課せられる税金であり、コンテナハウスも固定資産の対象に含まれています。

【固定資産税の概要】

コンテナハウスも一般的な家屋と同様に建築確認が必要です。そのため、建築基準法の規定に適合しなければ設置できません。賦課期日である1月1日現在で建築物として認められているコンテナハウスに対して固定資産税がかかります。

固定資産税の課税標準額は、課税台帳に登録されている固定資産の価格に準じます。税金を計算するための基準となる課税標準額に、固定資産税の税率1.4%を乗じて納めるべき税額を算出します。

固定資産税は3年に一度、全件評価替えを行い、価格を決定します。評価替えの年度を基準年度といい、令和6年度がこの基準年度にあたります。次の評価替えまでは原則として基準年度の価格が据え置かれます。

ただし、新築、増改築等のあった家屋及び分合筆等のあった土地など、基準年度の価格によることが適当でない場合は、新たに評価を行い、新しい価格を決定します。コンテナハウスの増設、移転、売却などで状況が変わった場合は、必ず自治体に申告しましょう。

建築基準法では、国民の生命・健康・財産の保護を目的として、建築物の敷地・設備・構造・用途について、最低基準が定められています。そのため、コンテナハウスが建築基準法に適合しない場合は、是正指導や是正命令の対象となります。

建築基準法に基づく是正指導や是正命令に対して具体的にすべきことは、各自治体の指示によって異なります。ここでは、違反を指摘された場合の一般的な対処例を説明します。

【違反に対する一般的な対処例】

近年、コンテナを使用した物件等において、違法建築の可能性が問題視されています。建築基準法に意図せず抵触していた場合でも、違法建築に関与した施主や工事監理者、施工業者などは、行政指導や行政処分を受ける可能性があるため、注意が必要です。

違反に対する対処は、行政指導を受けてから自治体が定める期間内で是正しなければなりません。行政指導に従わない場合や違法状態が深刻である場合は、使用停止、除却、移転命令など、さらに強制力を行使した行政処分が下されます。

たとえば、工事停止命令に反して工事を続けた場合などは、建築基準法第98条第1項第1号の規定において、3年以下の懲役または300万円以下の罰金に処されます。違反の程度によっては刑事罰の対象となるため、迅速に対処することが重要です。

なお、固定資産税は基本的には遡って請求されることはなく、コンテナハウスが建築物として認識された時点から起算されます。建築物としての判断は自治体によって異なり、建築確認は建築指導課、固定資産税は課税課とそれぞれ管轄も異なる点に注意しましょう。

コンテナハウスにかかる固定資産税は、再建築価格方式を基に評価されます。再建築価格方式とは、評価の対象となった家屋と同一のものを、評価の時点においてその場所に新築するものと仮定した場合に必要となる建築費(再建築費)を算出する方式のことです。

【コンテナハウスの固定資産税の計算式】

課税標準額 × 税率(1.4%) = 税額

コンテナハウスの価格相場は、新品の物で20フィートサイズが90万円前後から、40フィートサイズが200万円前後から流通しています。これを基にコンテナハウスの課税標準額を200万円と仮定すると、固定資産税は、200万円 × 1.4% = 28,000円となります。

一般的な家屋の評価と同様に、コンテナハウスの評価額も構造や用途が影響します。たとえば、高性能な断熱材や上質な内装を備えた店舗用コンテナハウスは、シンプルな構造の事務所用コンテナハウスよりも評価額が高くなる傾向があります。

コンテナハウスは複数のコンテナを連結したり、積み上げたりと、自由度の高い設計が可能です。カスタマイズや増築のしやすさから予想以上に建築費用がかかる場合があるため、コンテナハウスの評価額が上がると固定資産税も高くなる点を考慮する必要があります。

なお、実際の課税評価額は、自治体によって判断基準が異なります。また、担当者によっても評価が異なる場合があります。そのため、正確な金額は、各自治体の課税課へ確認するようにしましょう。

コンテナハウスの設置場所が市街化区域内の場合は、都市計画税がかかります。都市計画税は、原則として、都市計画法により市街化区域内に所在する土地や家屋の所有者に課税されます。

都市計画法における市街化区域は、既に市街地を形成している区域及び概ね10年以内に優先的かつ計画的に市街化を図るべき区域に区分されます。そのため、コンテナハウスの設置場所が対象区域である場合、固定資産税に加えて都市計画税がかかることになります。

市街化区域などの用途地域の区分は、各自治体のホームページや担当窓口などで公開されている都市計画図で確認できます。

なお、都市計画税の税率は、地域によって異なる場合があります。地方税法によって上限は0.3%(下限なし)と定められていますが、税率水準は都市計画事業等の実態に準じ、条例事項に則して決められます。不明点がある場合は、各自治体の担当窓口へ確認してみましょう。

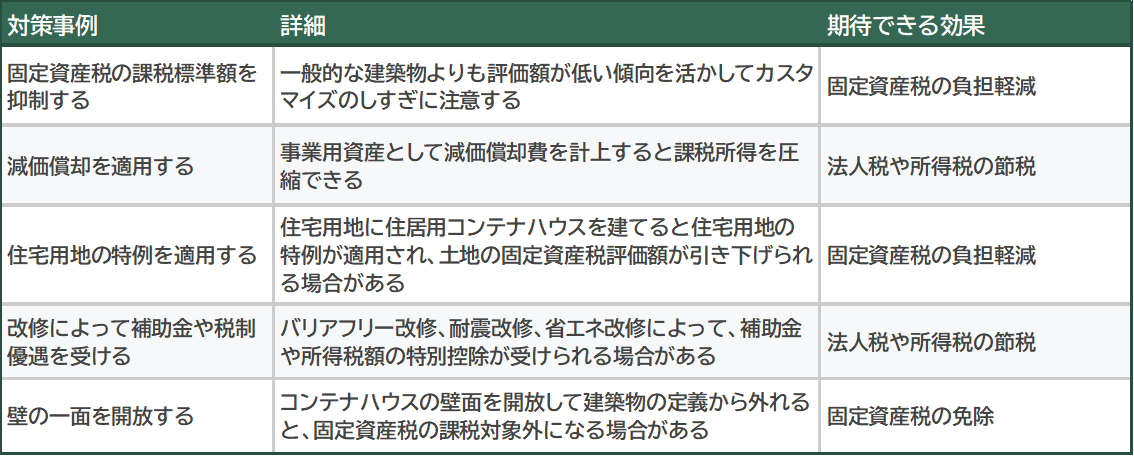

コンテナハウスは活用次第で税金対策に繋がります。条件に適した形でコンテナハウスを設置すると課税標準額が抑制できたり、減価償却や住宅用地の特例によって税負担が軽減できたりするためです。

コンテナハウスと一般的な建築物を評価した場合、構造や耐用年数、用途などの条件において、コンテナハウスのほうが固定資産税の評価額が低くなる傾向があります。また、コンテナハウスの利用状況に応じて減免措置の対象となる場合は、さらなる節税が期待できます。

【コンテナハウスの税金対策】

コンテナハウスは一般的な建築物に比べて構造が簡素で耐用年数も短いことから、固定資産税の評価額が低くなる傾向があります。そのため、簡易事務所や倉庫など、シンプルな用途で活用する場合は、コンテナハウスを設置したほうが固定資産税の負担が軽減できます。

また、リフォームやリノベーションがしやすく、再利用可能な素材や再生可能エネルギーを活用したエコロジー建築も進んでいることから、バリアフリー改修や耐震改修、省エネ改修などの対象になると、補助金や所得税額の特別控除が受けられる場合もあります。

なお、コンテナハウスが建築物の定義から外れると固定資産税が免除されます。重量鉄骨造のコンテナハウスは切断しても強度が保てるため、カーポートやパーゴラのように側壁を取り払った形で設置すれば、建築物の要件の一つである外気分断性を満たさなくなります。

ただし、これらの税金対策は、あくまでも一例です。税制は複雑であり、個々の状況によって対策が異なる点に注意が必要です。不明点がある場合は、税理士などの専門家に相談した上で、自社に適したコンテナハウスの税金対策を検討しましょう。

コンテナハウスの購入費用を減価償却すると、法人税や所得税が抑えられます。減価償却を行うことでその年の所得が減少し、結果として税金の負担が軽減できるためです。

減価償却とは、企業または個人事業主が購入した固定資産の価値が時間の経過とともに減少していくことを考慮し、その減少額を費用として計上する制度のことです。減価償却資産は取得したタイミングではなく、一年ずつ経費として計上していく必要があります。

減価償却資産の区分において、コンテナハウスは「器具及び備品」に分類され、耐用年数に基づいて減価償却費を計上します。耐用年数のうち、法律で定められたものを法定耐用年数といい、コンテナハウスの法定耐用年数は約34年(重量鉄骨造)となっています。

なお、中古資産の場合は、見積法(状態や今後の使用可能期間などから合理的に算出する方法)または簡便法(種類や経過年数などから簡単に算出する方法)が用いられます。そのため、中古のコンテナハウスには法定耐用年数が適用されないことを覚えておきましょう。

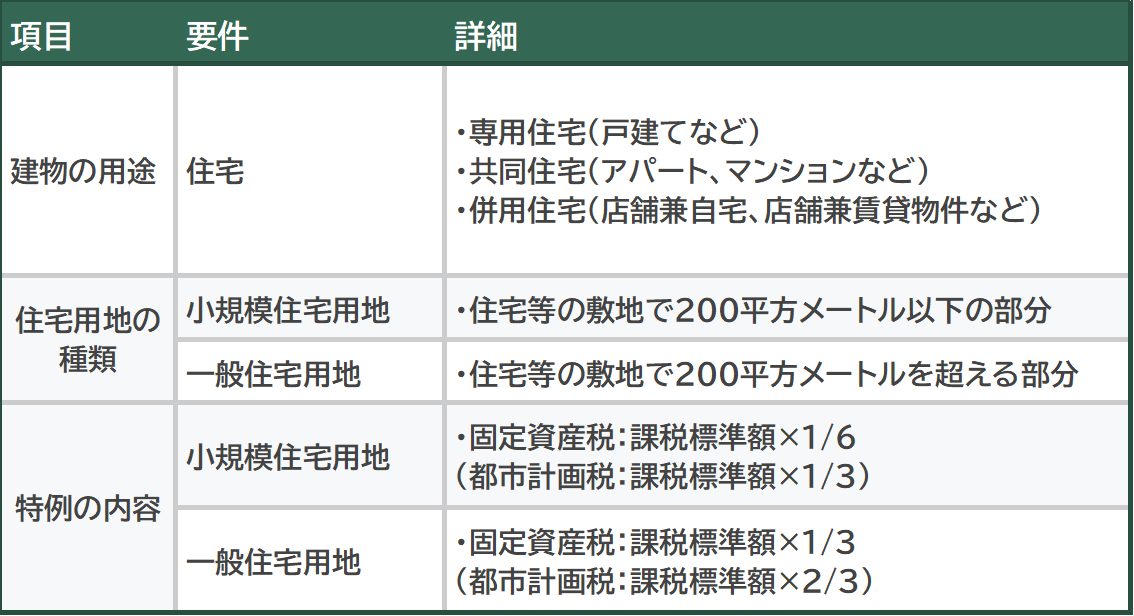

コンテナハウスの設置によって住宅用地の特例が適用されると、土地の固定資産税が最大6分の1になります。23種類の地目のうち、宅地は税負担を特に軽減する必要から、家屋の総床面積の10倍までの敷地を上限として課税標準額が軽減されるためです。

宅地とは、住宅用地(住宅の敷地として使用されている土地)のことで、その面積の広さによって小規模住宅用地と一般住宅用地に分けられています。住宅用地が市街化区域の対象範囲である場合は、固定資産税に加えて都市計画税も軽減されます。

【住宅用地の特例の要件】

住宅用地の特例は、敷地内の建物の用途が住宅である場合に限定されます。そのため、一般的な店舗や事務所は適用外ですが、店舗兼自宅や店舗兼賃貸物件などの居住を伴う併用住宅は要件を満たしており、住宅用地の特例が適用されます。

住宅用地の種類は、専用住宅の場合は、その土地の全部が小規模住宅用地となり、共同住宅の場合は、戸数×200平方メートル以下の部分が小規模住宅用地となります。併用住宅の場合は、居住部分の割合によって住宅用地となる面積が異なります。

住宅用地の特例は、持ち家・賃貸・空き家の別は問いません。ただし、近年社会問題となっている老朽化した危険な空き家に関しては、住宅用地の特例は適用されません。このような場合では、空き家を賃貸用のコンテナハウスに建て替えることで土地活用が期待できます。

住宅用地の特例は、住宅の取得や所有にかかる固定資産税を軽減できる制度ですが、適用条件は自治体によって異なります。実際に所有地に適用できるか否かは、税理士や各自治体の課税課等の担当窓口へ確認するようにしましょう。

コンテナハウスの設置を考えた時、比較対象としてトレーラーハウスが候補に挙げられることがあります。トレーラーハウスはコンテナハウスと類似する用途で活用できる一方で、基本的に固定資産税がかからないためです。

また、コンテナハウスとトレーラーハウスは、どちらも一般的な建築物に比べて工期が短く、環境負荷が低い点などが共通しています。設置における初期費用やランニングコスト、税金対策なども踏まえ、コンテナハウスとトレーラーハウスの違いを確認してみましょう。

【コンテナハウスとトレーラーハウスの比較】

コンテナハウスとトレーラーハウスは法的な扱いが異なります。コンテナハウスはしっかりとした基礎を持ち、定住を前提として造られた建物であるのに対し、トレーラーハウスはライフラインが着脱可能であることを条件にタイヤでの移動を前提として造られた車両です。

なお、トレーラーハウスは、コンテナハウスには設置が認められていない市街化調整区域や農地などの場所へも設置可能です。ただし、常に公道を走行可能な状態を保つ必要があるため、コンテナハウスのように連結したり、積み上げたりするような増設には向きません。

このように、コンテナハウスとトレーラーハウスはそれぞれに特徴があり、どちらを選ぶべきかは、設置場所、用途、予算など、求める条件によって異なります。固定資産税などの税金対策も考慮しながら、コンテナハウスの活用方法を検討してみてください。

コンテナハウスには固定資産税がかからないと誤認されることがありますが、実際には固定資産税がかかります。コンテナハウスは法的に建築物として定義され、建築基準法に適合しない場合は、是正指導や是正命令の対象となります。

コンテナハウスの固定資産税は再建築価格方式によって評価され、一般的な家屋と同様に構造や用途が評価額に影響します。コンテナハウスの評価額が上がると固定資産税も高くなり、さらに、設置場所が市街化区域内の場合は都市計画税もかかります。

コンテナハウスは活用次第で税金対策に繋がります。条件に適した形で設置すると課税標準額が抑制できたり、減価償却や住宅用地の特例によって税負担が軽減できたりします。

なお、コンテナハウスの比較対象として挙げられるトレーラーハウスは、コンテナハウスと類似する用途で活用できる一方で、固定資産税がかかりません。どちらも一般的な建築物に比べて工期が短く、環境負荷が低い点などが共通しています。

コンテナハウスを設置する際は、設置場所、用途、予算などの条件に加えて税金対策も考慮しながら、自社に適した活用方法を検討してみましょう。